五大颠覆力,改变中国能源化工市场规则

2024-05-11 15:40

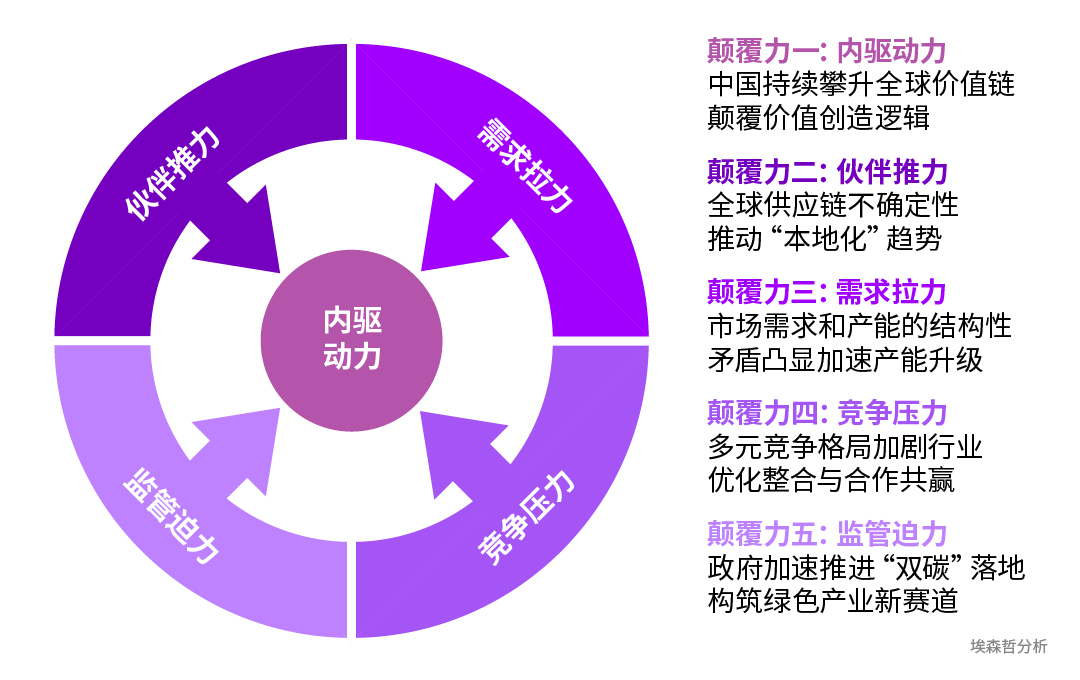

目前,跨国能源化工企业在华发展面临内驱动力、伙伴推力、需求拉力、竞争压力、监管迫力等五大颠覆力,企业应重新思考如何应对中国市场特有的机遇与挑战,重塑在华业务布局。埃森哲基于全行业价值链,提出跨国能源化工企业加速工具箱,助力企业转型破局。

中国作为全球最大的化工市场,全球占比超过四成1,并将持续保持4%左右的增速2。预计到2030年,中国化工产业产值将占全球 50%,在助力全球化工市场复苏中扮演关键角色。

伴随全球整体经济下行和行业去库存趋势的影响,跨国能源化工企业普遍面临增长和利润的持续压力,多家头部企业2023年营收较上年出现了两位数下滑。在此背景下,诸多跨国能源化工企业已经采取了成本节降、业务重构、投资并购、数字化赋能等举措以应对挑战。埃森哲分析发现,目前,跨国能源化工企业在华发展面临五大颠覆力,企业应重新思考如何应对中国市场特有的机遇与挑战,重塑在华业务布局。

颠覆力一——内驱动力:中国持续攀升全球价值链,颠覆价值创造逻辑

关键挑战:中国成本优势消失,盈利空间收窄

中国原材料、劳动力、资金等成本的不断上升,进一步压缩能源化工企业的利润空间。与此同时,受全球突发事件、经济扰动、气候环境等多种因素的影响,世界银行预测原材料供应成本将会在未来10年上涨约30%。

破局之道:专注产业创新,释放多元价值

虽然成本优势不再,但中国在世界产业链中的地位不断攀升,Commerzbank 2021数据显示全球化工行业40%的创新来自中国。中国提供了大量优质人才、技术、基础设施和最全的产业链门类等。充分利用这些资源,优化全球产业链结构将成为新的价值之源。

颠覆力二——伙伴推力:全球供应链不确定性推动“本地化”趋势

关键挑战:全球化趋势复杂性提升供应链风险

中国是大宗化学品及其成品的大规模出口国,同时也是特种化学品和精细化学品的大规模进口国。但受到全球化趋势复杂性影响,海外需求回流,中国进出口额近年来持续下降。

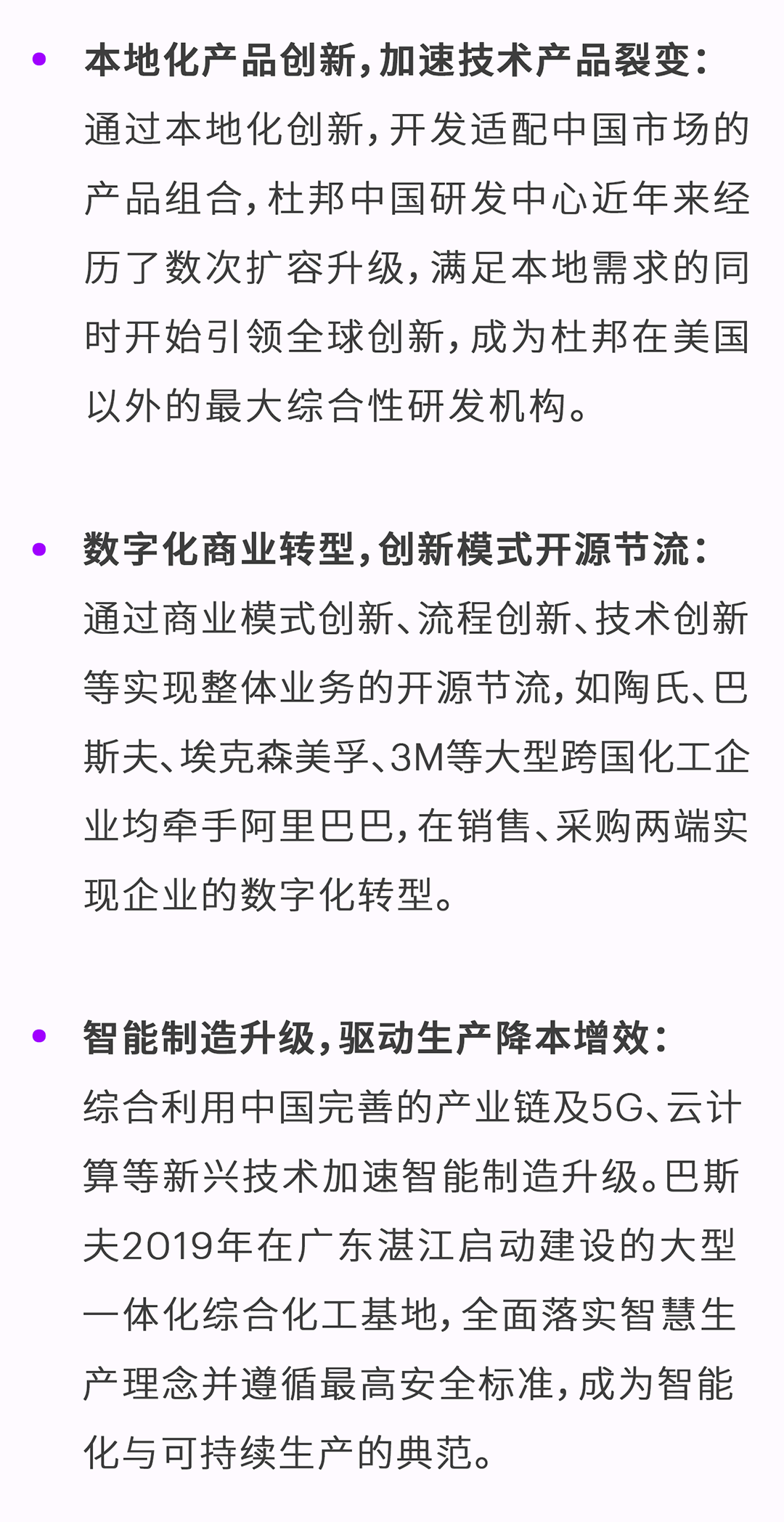

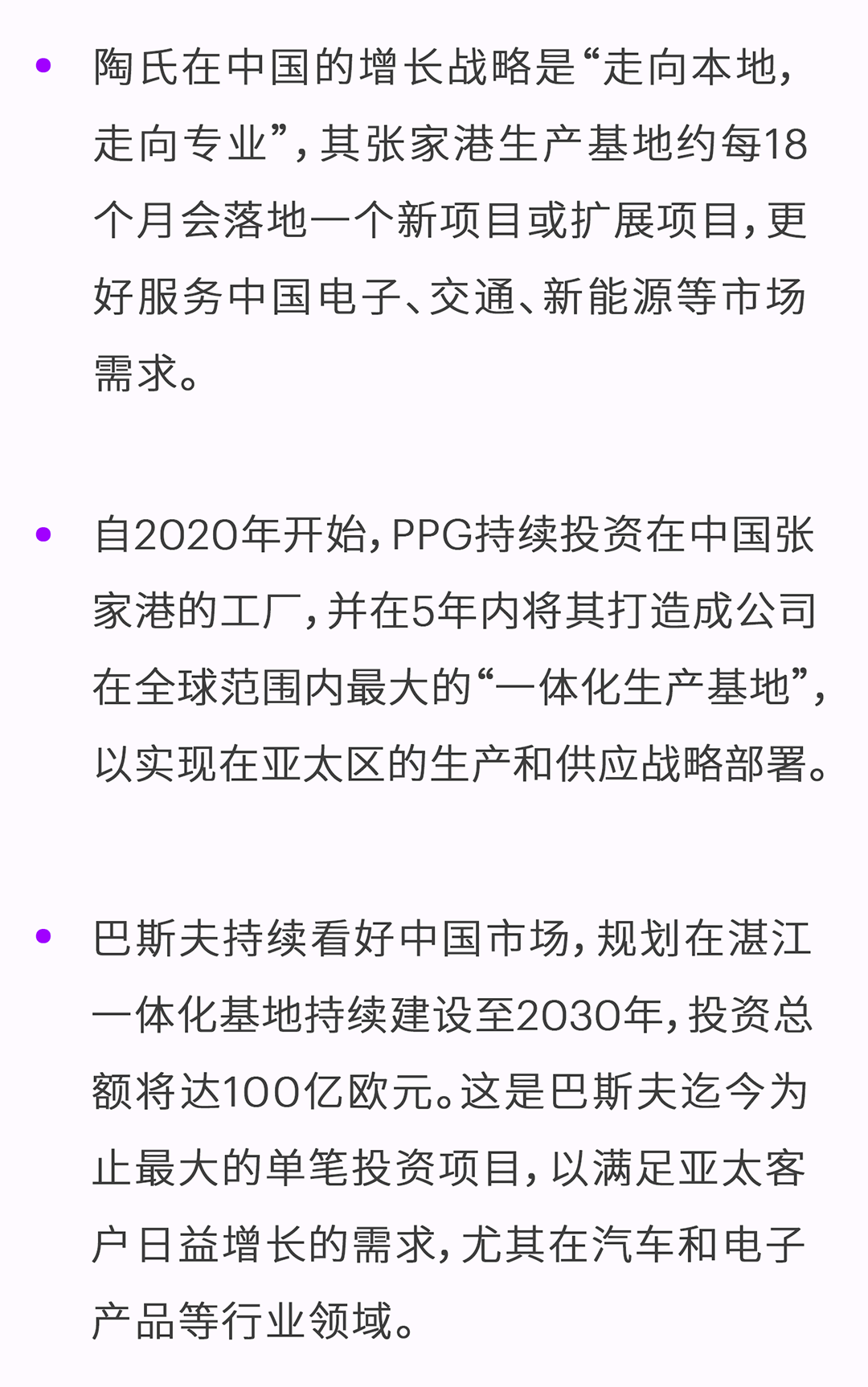

破局之道:开拓本土市场和供应链,提升“内循环”占比

加强本地化生产,增加本地供应商的占比,同时开拓本土市场份额,本地制造中心的产品将直接送到当地消费者手中,减少分销与仓储的介入,形成以短链为特征的本土化供应链,敏捷应对市场需求变化,也更适配中国“双循环”国家发展战略。

颠覆力三——需求拉力:市场需求和产能的结构性矛盾凸显加速产能升级

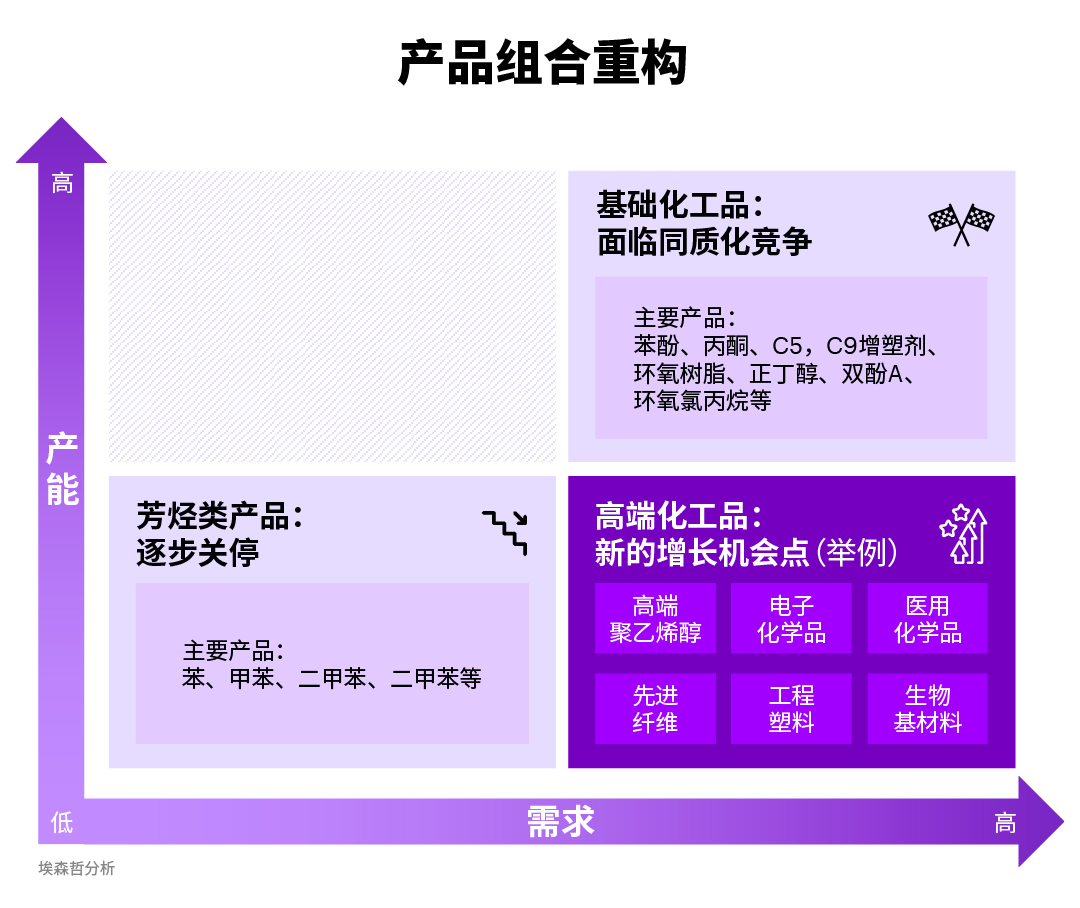

关键挑战:石化和基础化工品产能过剩,高端产品需求增长但产能不足

伴随着中国地产与基建等主要下游投资的放缓,中国能源化工行业也失去了强劲的发展驱动力。同时,人口红利的逐渐消退也导致了消费者支出增长率的逐步下降。在中国连续数年对产能进行大量投资之后,行业的产能过剩和利润疲软已经创下了新的纪录。

破局之道:产业结构升级,淘汰落后产能

随着中国进一步的产业升级,对高端化工产品、化工新材料的需求持续增加,例如汽车、特种化学品等国内消费市场2020年的份额对比2002年已翻倍,而纸张、塑料等基础化学品均呈下降趋势3。跨国化工企业应聚焦高端化工市场缺口,开拓新收入来源,同时以此为契机淘汰落后产能,升级产业结构,提升整体盈利能力。

颠覆力四——竞争压力:多元竞争格局加剧行业优化整合与合作共赢

关键挑战:本土竞争力上升,外资竞争优势减弱

中国能源化工市场集中度较高,随着大型国企和民企的竞争力日益提升,跨国企业如何实现自身业务在中国的可持续、快速增长已成为普遍性难题。相较于民营和国有竞争者,跨国企业决策链条较长,需要回到全球总部进行沟通研讨,稳健保守的风格虽然规避了风险,但也错失许多增长机会。

破局之道:融合多元产业,加强本地化合作

跨国能源化工企业可以寻求内外部资源融合以增强竞争力,包括在内部进行运营效率提升、降低运营成本,在外部加强与本地企业的合作以进入相关市场或优化产品组合。

颠覆力五——监管迫力:政府加速推进“双碳”落地构筑绿色产业新赛道

关键挑战:碳中和、碳达峰迫近,能源化工企业合规压力加大

随着中国“3060目标”的持续推进,政府对能源化工行业的监管愈发严格。2021年10月,国务院连续印发多份政策文件4,明确了落实碳达峰、碳中和的“1+N”政策体系。聚焦能源化工行业,参与者需从能源绿色转型、工业碳达峰、能效与脱碳、循环经济等多方面为“双碳”目标的达成添砖加瓦。

破局之道:重塑产能结构,开拓绿色产业新市场

跨国能源化工企业需制定明确的“零碳”转型计划,全面实现政府的合规性要求。与此同时,应该注意到“双碳”目标也引领了绿色产业集群的快速发展,跨国企业可借助自身技术优势和发达国家绿色产业发展经验,聚焦中国在新产品和新市场带来潜在的业务增长点和资金回报。

本文作者:

吴杉杉:埃森哲大中华区高科技与能源化工行业战略与咨询董事总经理、能源化工行业主管

易芙宇:埃森哲大中华区战略与咨询总监

胡 奕:埃森哲大中华区战略与咨询经理

马志贤:埃森哲大中华区战略与咨询顾问

埃森哲大中华区战略与咨询经理王巧云对本文亦有贡献,鸣谢韩必立、唐振凯、诸孝威、姜明、周嘉、赵晋荣等专家的指导。

1. 欧洲化学工业理事会(CEFIC),2023 Facts And Figures

2. 牛津经济研究院(Oxford Economics)2022年2月数据

3. 国家统计局(NBS),BACI,香港金融管理局(HKMA)预测

4. 中共中央国务院,《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》、《2030年前碳达峰行动方案》等

相关热门新闻

请点击 添加到主屏幕

添加到主屏幕